今回は、税金の仕組みを噛み砕いてお話します。最後まで読んでいただければ、タイトルの通りなれます。

まず初めに日本には、収入税はなく、所得税があるだけ。

簡単にいうと収入は、額面。所得は、手取り。日本には、大きく分けて税金は2種類。1つは所得税、2つ目は社会保険料。所得税(15〜55%)の中には、国に払う国税(5〜45%)。地域に払う住民税(都道府県4%、市町村6%、合計10%)。

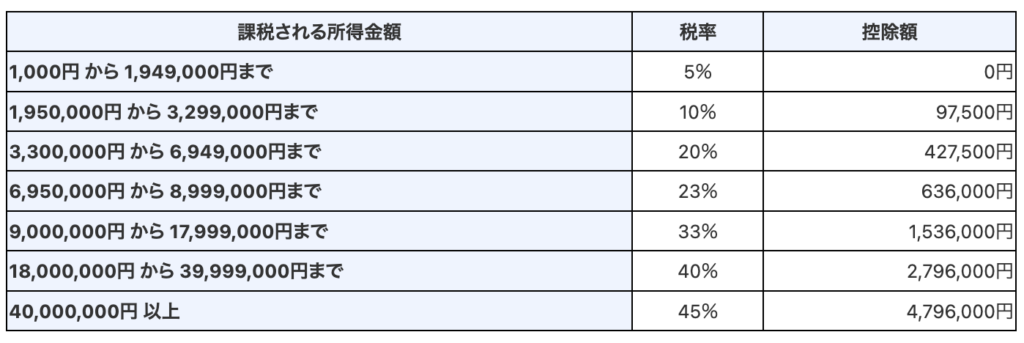

所得税の累進課税額⇩

この税率に住民税+10%

社会保険料(14.40%)とは、人生にかかる費用。厚生年金(9.15%)、健康保険(4.95%)、雇用保険(0.30%)があります。

この税金(所得税、社会保険料)を払う前に懺悔を聞いてくれる制度。これが、控除といいます。

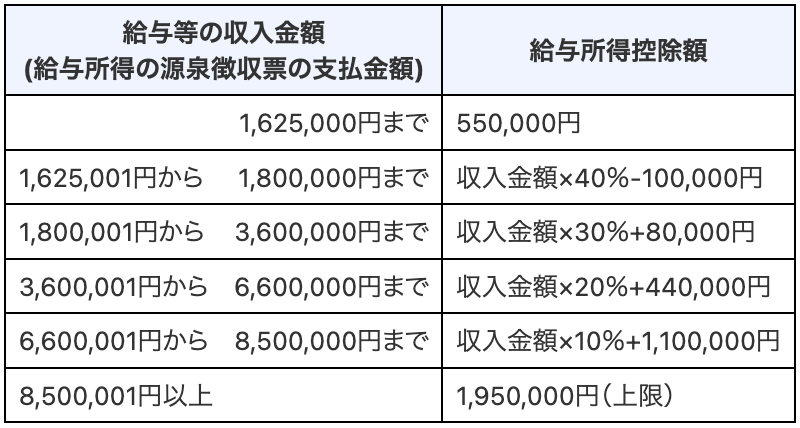

給与所得控除とは、全員一律に引いてくれる控除をいいます。

所得控除とは、人それぞれによって状況が違うので控除額も違ってきますね。

年収ー税金=手取り 計算イメージとしては、 年収ー①給与所得控除ー所得ー②所得控除ー課税所得額ー③所得税&社会保険料

例えば、年収1000万円の給与所得控除は?

上記(クリップ)の計算式に当てはめます。

年収1000万ー①195万(下図参照)ー所得805万ー②例えば200万ー課税所得額605万ここに③所得税&社会保険料、上記累進課税額の表と社会保険料を計算すると205万。

よって可処分所得(手取り)は800万になります。

給与収入ー給与所得控除ー給与所得ー所得控除ー課税所得ー税金、社会保険料ー可処分(手取り)

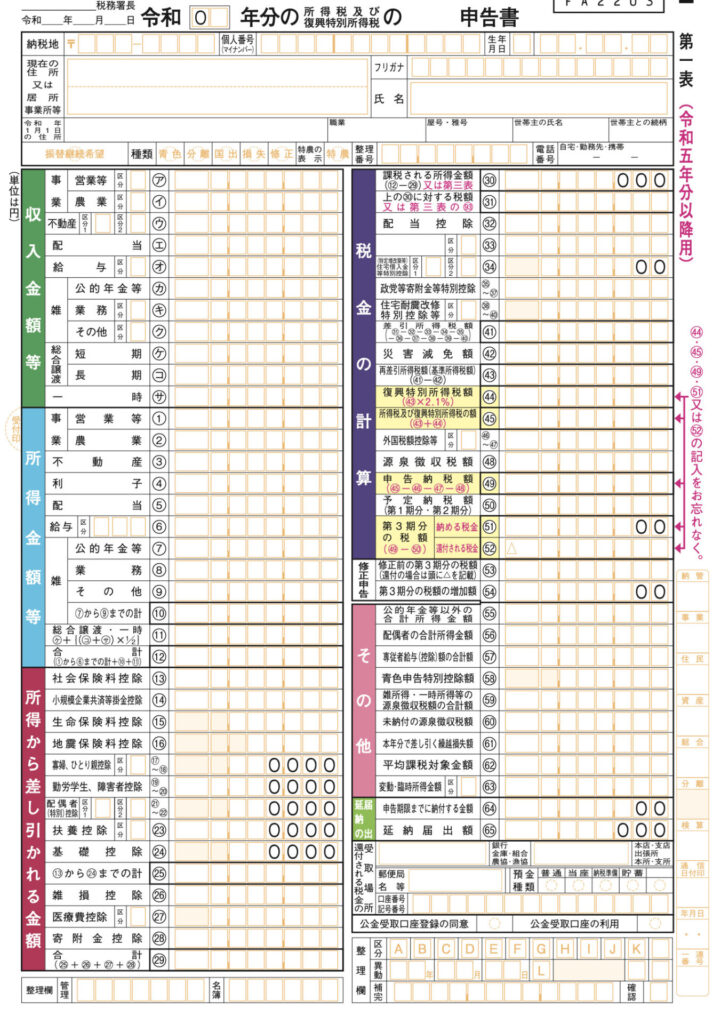

この知識で確定申告ができるようになります。

年収1000万もらっている人の税金はいくらになるんでしょう?

年収1000万なので会社は、1000万だけ払っていると思われがちですが、実は会社は1120万払っています(会社負担分の社会保険料120万含む)。どういうことかといいますと、社会保険料は会社側が半分払っているんですね。給与をもらい払っているだけでなく、会社も同額分払っているんです。なので、会社は年収1000万の人には、1120万払っていることになります。ほとんどの方は、知らない方が多いですね。

こちらが1000万+目には見えてない120万があるわけです(会社負担分の社会保険料120万)

次に給与をもらってから自身で払う社会保険料120万を引くと880万が残りますね。

さらに880万円に所得税、住民税が180万かかりますので700万残ります。

年収1000万の人は700万残りますので、300万だけ税金を払っているように感じます。

しかし、

先ほど述べた通り会社が社会保険料を120万負担していましたよね。よって420万払っているということです。

ここで一般的な会社員のお金の流れを見ていきます。

収入1120万→税金、社会保険420万→年間出費600万→貯金100万

ということになり、貯金はできても100万くらいですね。

ここで裏技的なことができます(脱税ではありません)

税金、社会保険料と年間出費の払うタイミングをを入れ替えてみましょう。

収入1120万→年間出費600万→税金、社会保険200万→貯金400万

となり貯金が400万になってます。まずは、収入から年間出費の600万を引くと残りは、520万ですね、この520万に対し税金がかかるので、1120万に対しての税金より安くて済むのです。

どのようにするのかというと

会社員として給与をもらうのではなく、個人事業主や法人化するんです

個人事業主や法人化にすると経費として、収入から年間出費を出せます。その残りの収入に対し、税金等がかかるので税率等は安くなり、貯金に残るお金も大幅に上がります。30年間で約1億円の違いとなります。

損益通算=正しく経費を作る

会社員の方は、会社に許可されたら税務署へ行き、個人事業主開業届けを出し青色申告を出します。

会社員として給与をもらうのではなく、個人事業主または法人化します。

❌会社1120万→納税420万→700万 これが現在の状況ですね。これだと、貯金は100万しかできません。

⭕️会社1120万→個人事業主または法人化して1060万もらう。 社長に1120万いらないので、1060万くださいと交渉し自分で管理するようにします。

ここから、経費計上を自分でしていきます。個人事業主の場合は経費は直接性がないと認められないので注意ですね。

メジャーな経費の中には、以下のようなものがあります。

①PCやネット代金

②家賃の接分

③同生計外の採用

④少額減価償却 10万円以下=即時、30万円以下=即時ただし年間に300万円まで

また、個人事業主には、青色特別控除と言って65万円の控除があります。

今回のまとめ タップスプランニング(会社員編)①日本現状の理解と税制の理解 ②節税を開始して数千万のメリット ③生涯的にも経済的自立のスキーム制作 ④安全で安心な税務理解を徹底し税務否認を避ける

コメント